Assim como em 2023, oferta de carne bovina deve continuar a influenciar o preço do suíno em 2024

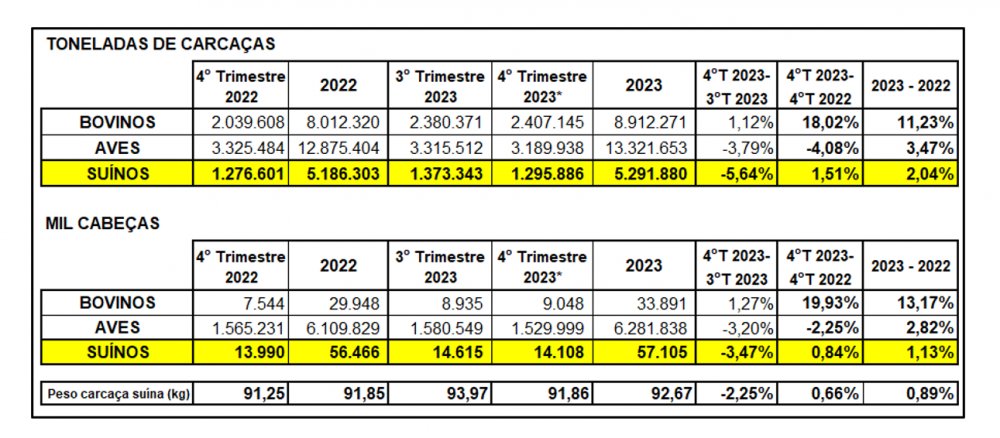

O IBGE publicou no dia 09 de fevereiro os dados preliminares de abate de suínos, aves e bovinos do último trimestre de 2023. Conforme a tabela 1, comparado com 2022, o ano de 2023 foi marcado pelo aumento considerável do abate de bovinos, em toneladas de carcaça e em cabeças (11,23% e 13,17%, respectivamente), um pequeno crescimento na produção de frango (3,47% em ton. e 2,82% em cabeças) e uma relativa estabilidade na produção de suínos, com apenas 2,04% a mais em toneladas e incremento de 1,13% em cabeças abatidas.

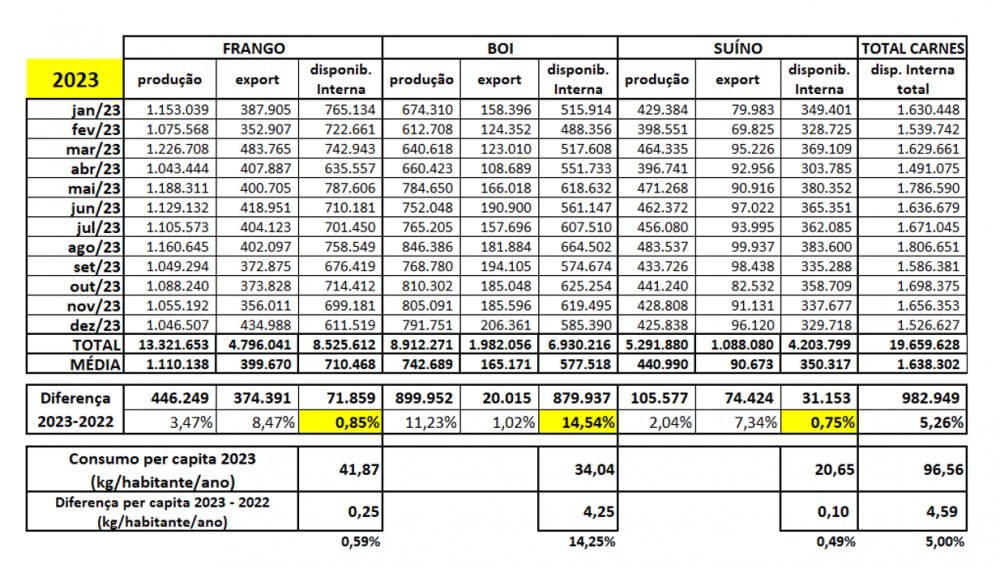

Quanto à disponibilidade interna, no somatório das três carnes, o consumo per capita do brasileiro foi recorde em 2023, atingindo 96,56 kg/habitante/ano (Tabela 2). Novamente a carne bovina se destaca pelo crescimento do consumo doméstico, com um aumento de 4,25 kg por habitante/ano, um incremento de 880 mil toneladas (+14,54%) em relação ao ano anterior. Já o frango e o suíno aumentaram seu consumo por habitante em somente 250 g (+0,59%) e 100g (+0,49%) respectivamente, com a carne suína atingindo o valor recorde de 20,65 kg per capita ano.

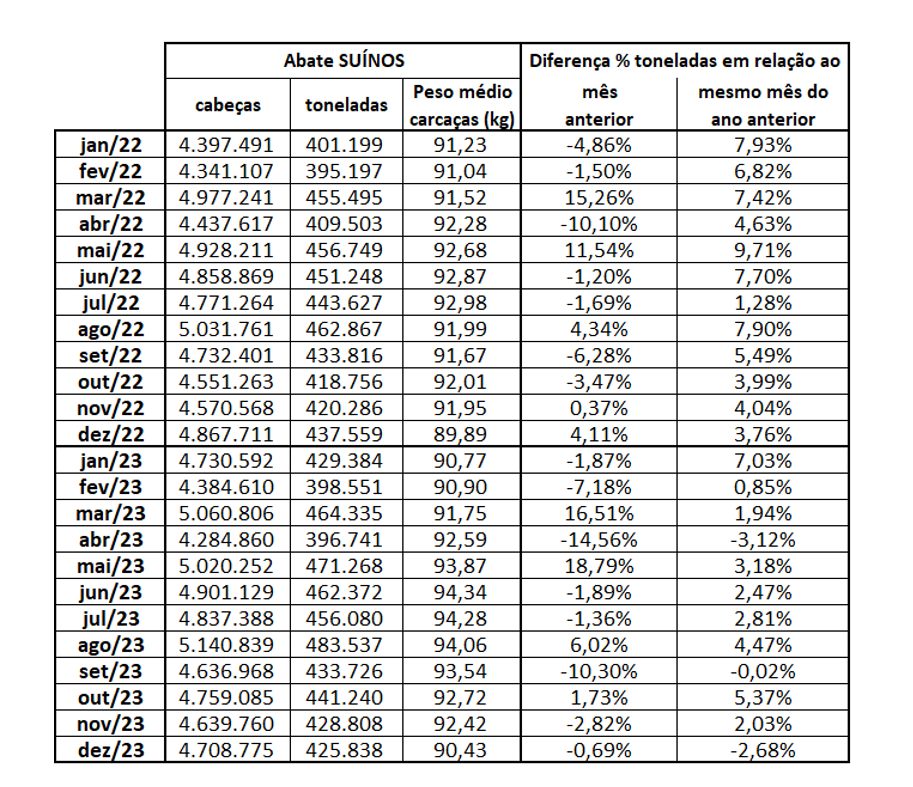

Analisando o abate de suínos nos últimos dois anos (Tabelas 3), é possível observar um “freio” na produção no ano passado, ocasionado pela longa crise que se dissipou somente a partir da metade de 2023, com vários meses apresentando crescimento negativo ao longo do ano em relação ao mês anterior e com alguns meses de retração em relação ao mesmo período de 2022, algo que não acontecia há muitos anos.

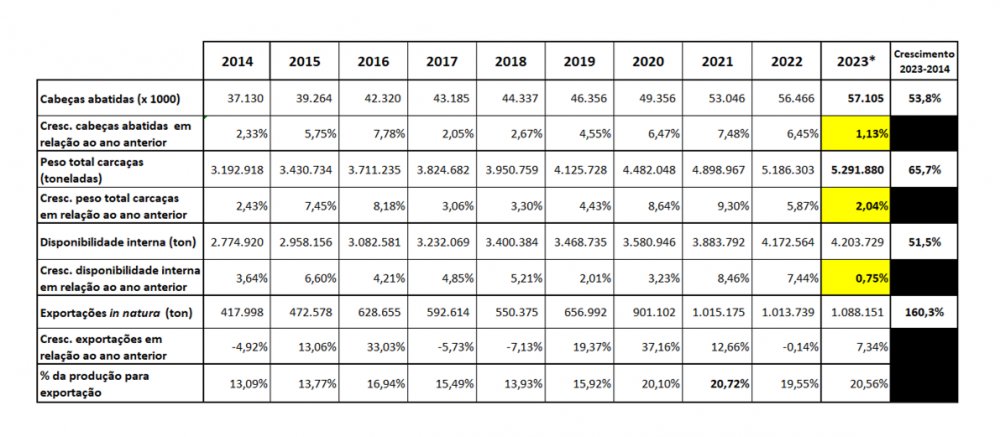

De fato, ao se analisar o balanço da carne suína brasileira dos últimos 10 anos, conforme a tabela 4 a seguir, o ano de 2023 foi o de menor crescimento tanto no abate em cabeças, quanto em toneladas de carcaças. Também a disponibilidade interna de carne suína foi a de menor crescimento neste período, com apenas 0,75%, enquanto em 2021 e 2022 a disponibilidade interna cresceu 8,46% e 7,44%, respectivamente. Na ocasião, o grande incremento da oferta aliado a um custo de produção relativamente alto, determinaram uma das maiores crises da suinocultura brasileira.

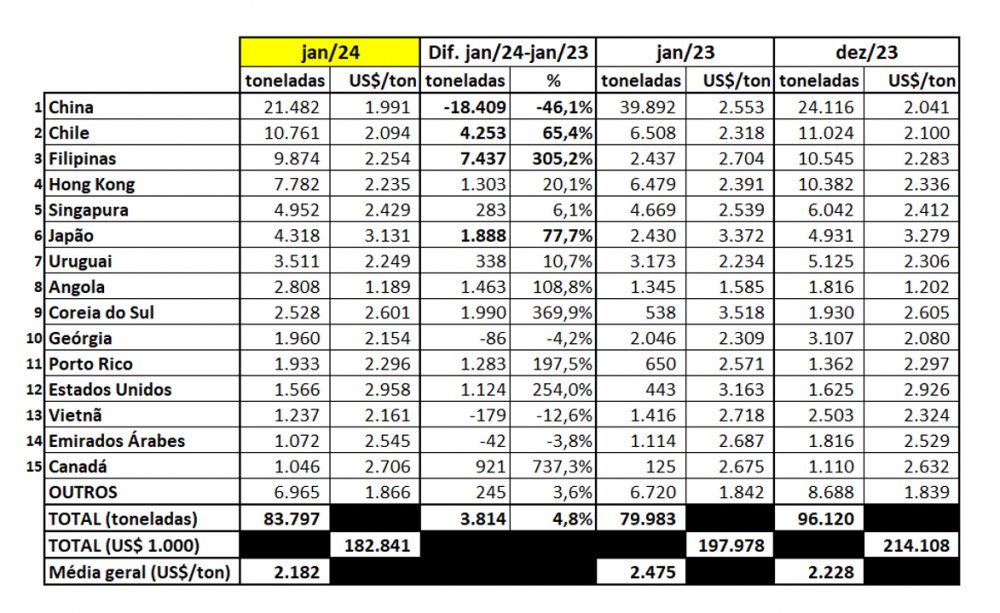

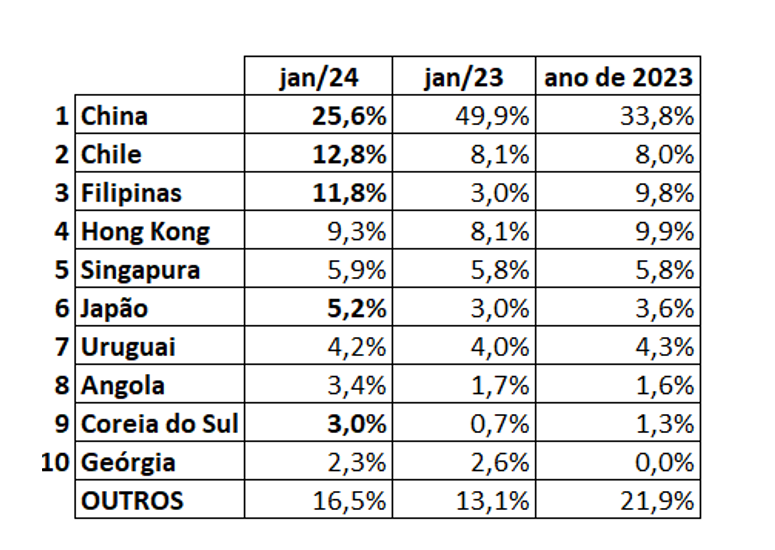

Na mesma tabela 4 é possível verificar que a exportação de carne suína ganhou maior peso na destinação da produção, com percentual ao redor de 20%, puxada fortemente pela China desde 2020, ano em que se aproximou de 1 milhão de toneladas. Depois de bater recorde de embarques em 2023, as vendas externas continuam em crescimento no início deste ano. Janeiro de 2024 fechou com 4,8% a mais (+3.800 toneladas de carne suína in natura) que janeiro de 2023 (tabela 5). Já as receitas (em dólar) vêm reduzindo com uma queda de -7,65% em janeiro/24 em relação a jan/23 e de -14,6% em relação a dezembro/23.

Um movimento que já vinha ocorrendo no ano passado e que continua neste início de ano, é a redução dos volumes adquiridos pela China, com aumento para outros destinos como Filipinas e Chile (tabela 6).

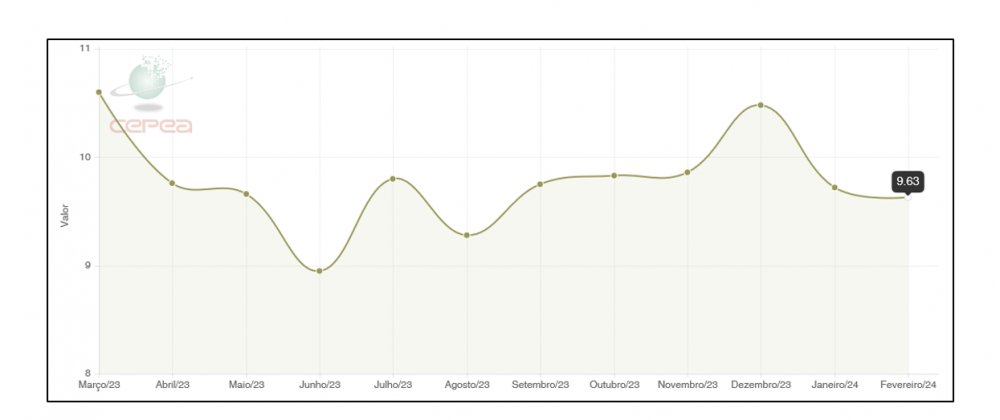

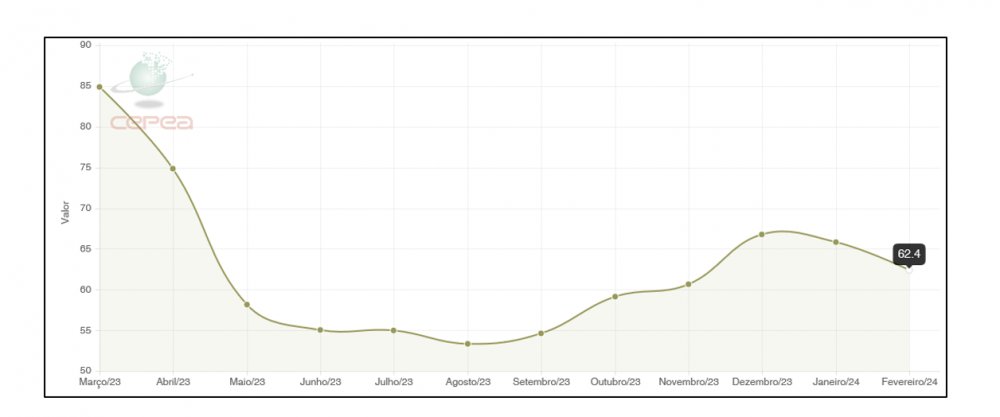

Quanto ao preço do suíno, ocorreu como era esperado um recuo nas cotações em relação a dezembro/23 (gráfico 1), em função da sazonalidade da demanda doméstica e internacional, mais baixas nos primeiros meses do ano. Como fatores a serem considerados ao longo do ano para que o preço pago ao produtor permita margens positivas. Além das cotações dos principais insumos, temos em favor do suinocultor uma limitação do aumento de oferta de carne suína, pois os números de 2023 indicam estabilidade e até redução de planteis, determinado um tempo maior e uma conjuntura de mercado favorável pra que volte a crescer a níveis superiores a 5% ao ano.

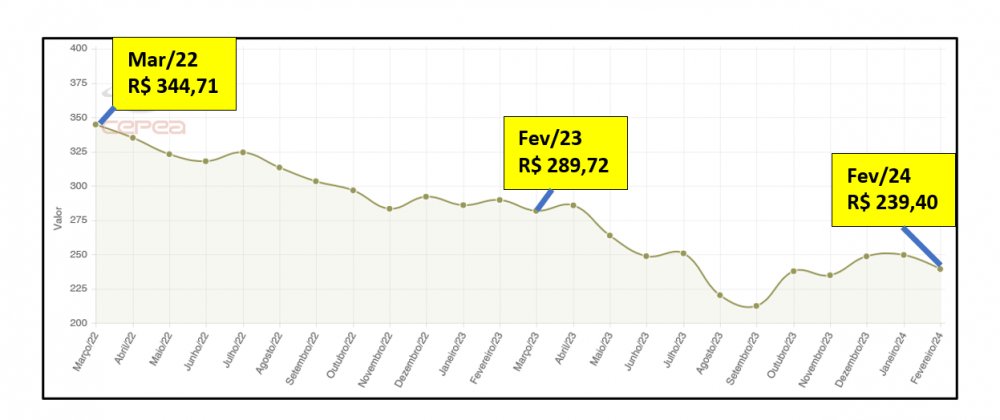

Por outro lado, a concorrência com as outras carnes, especialmente a bovina, que em 2023 com alta oferta e queda de preço (gráfico 2), limitou a subida de preço da carne suína, deve continuar determinando grande parte da dinâmica de mercado.

Andamento da Colheita da safra verão e do plantio da segunda safra e novas projeções de produção

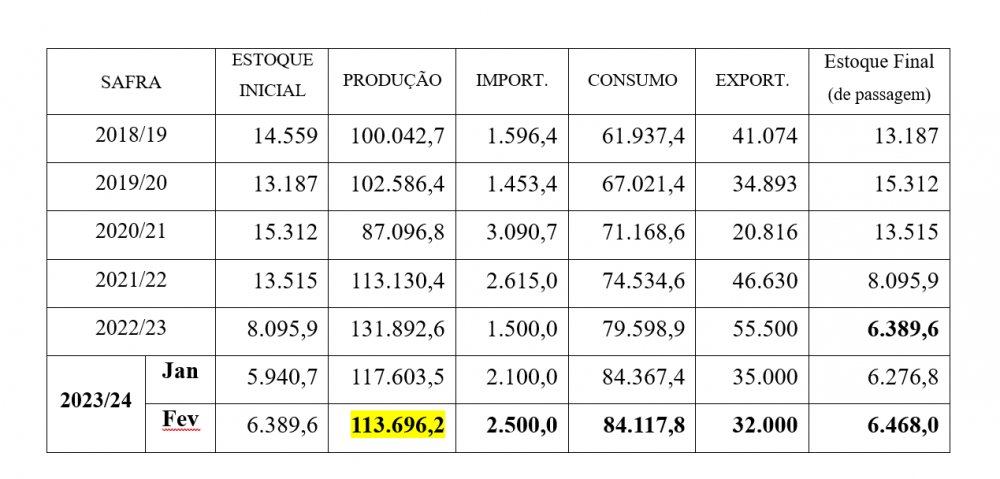

A CONAB divulgou dia 08/02 o quinto levantamento da safra 2023/24 que traz nova redução da expectativa de safra de milho, com previsão de um total de 113,7 milhões de toneladas a serem colhidas (tabela 7). Ainda segundo a CONAB, deste total somente 23,6 milhões de toneladas de milho devem ser produzidas na safra verão, cuja colheita, segundo MBagro, até 12/02 já ultrapassou os 20% da área a ser colhida. Para a segunda safra de milho com mais de 28% da área plantada até dia 09/02 (MBagro), a CONAB projeta pouco mais de 88 milhões de toneladas, 14 milhões a menos que no ano passado.

Apesar da perspectiva de redução da safra brasileira para este ano, as cotações do milho continuam estáveis (gráfico 3). Dois fatores explicam esta estabilidade: a baixa pressão de compra no mercado doméstico e a expectativa de alta produção mundial em 2024, com a safra Argentina a ser colhida no primeiro semestre evoluindo bem e a perspectiva de alta produção do cereal no hemisfério norte no segundo semestre, puxada por EUA e China.

Com a soja não é muito diferente do que está acontecendo com o milho, pois mesmo com uma evidente quebra nos volumes a serem colhidos na safra brasileira (já com quase 30% da área colhida), observa-se recuo nas cotações do grão e do farelo que em algumas praças, baixou para R$ 1.800,00 por tonelada.

As cotações atuais destas commodities variam conforme mudam as condições climáticas e a oferta e demanda efetivas se concretizam no mercado doméstico e mundial, por isso uma tendência de hoje pode mudar em alguns meses, porém espera-se para o ano de 2024 uma condição melhor do que em 2023 em termos de custos para a suinocultura.

Considerações finais

O presidente da ABCS, Marcelo Lopes, explica que como normalmente existe aumento de produtividade de um ano para outro, pode-se considerar que este aumento relativamente pequeno no abate (1,13% em cabeças) é, na verdade, resultado de uma retração nos plantéis de matrizes. “Ou seja, será preciso um tempo para que o abate de suínos volte a taxas de crescimento anuais acima de 5%. Por este motivo, espera-se que a oferta de carne suína em 2024 esteja bem ajustada, permitindo preços melhores aos suinocultores.” Ele conclui dizendo que apesar da expectativa de um menor volume de produção da safra brasileira, ocasionada pelas condições climáticas, o mercado internacional de commodities com cotações em baixa deve manter os custos de produção da suinocultura em patamares que permitam margens financeiras positivas ao longo do ano.

Contato:

Entre em contato conosco através do formulário