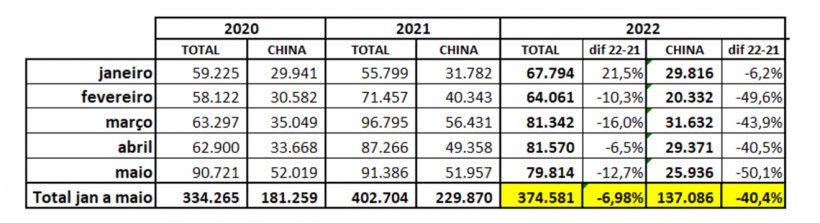

No balanço das exportações brasileiras de carne suína in natura de janeiro a maio deste ano, houve uma redução de 6,98% em relação ao mesmo período do ano passado, sendo que a China reduziu as compras do Brasil em 40,4% (tabela 1).

Tabela 1. Volumes exportados totais e para a China de carne suína brasileira in natura nos primeiros cinco meses dos anos de 2020, 2021 e 2022 (em toneladas) e comparativo da diferença percentual entre 2022 e 2021. Elaborado por Iuri P. Machado com dados da Secex.

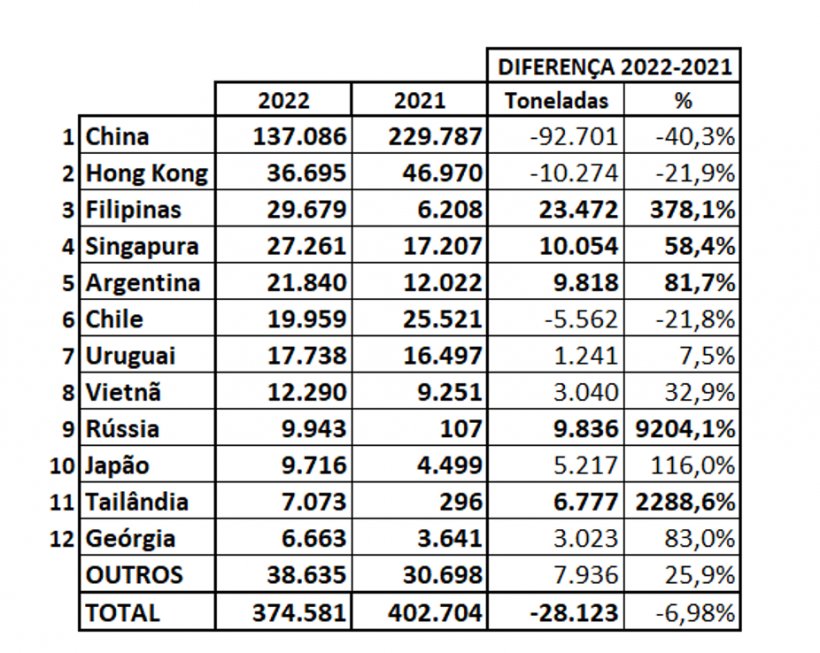

A queda dos embarques foi amenizada porque outros compradores aumentaram significativamente os volumes importados do Brasil. Somando o crescimento das exportações para as Filipinas (+378%), Singapura (+58,4%), Argentina (+81,7%) e Tailândia (+2.288%), totaliza-se quase 50 mil toneladas a mais para estes destinos de janeiro a maio/22, quando comparado com o mesmo período de 2021, sendo que China e Hong Kong juntas reduziram em 103 mil toneladas as aquisições de carne suína in natura brasileira (tabela 2). Destaca-se a Rússia (+9.204%), que efetivamente voltou a comprar do Brasil, embora seja um destino daqui para frente imprevisível diante do conflito armado em que aquele país está envolvido. Analisando estes números e diante da recente habilitação de plantas frigoríficas para exportação para o Canadá, tem-se uma tendência de pulverização das exportações, diminuindo gradativamente a dependência do mercado externo em relação à China.

Tabela 2. Volumes exportados de carne suína brasileira in natura nos primeiros cinco meses dos anos de 2022 e 2021 (em toneladas) para os principais destinos em 2022 e diferença de um ano para outro (em toneladas e percentual). Elaborado por Iuri P. Machado com dados da Secex.

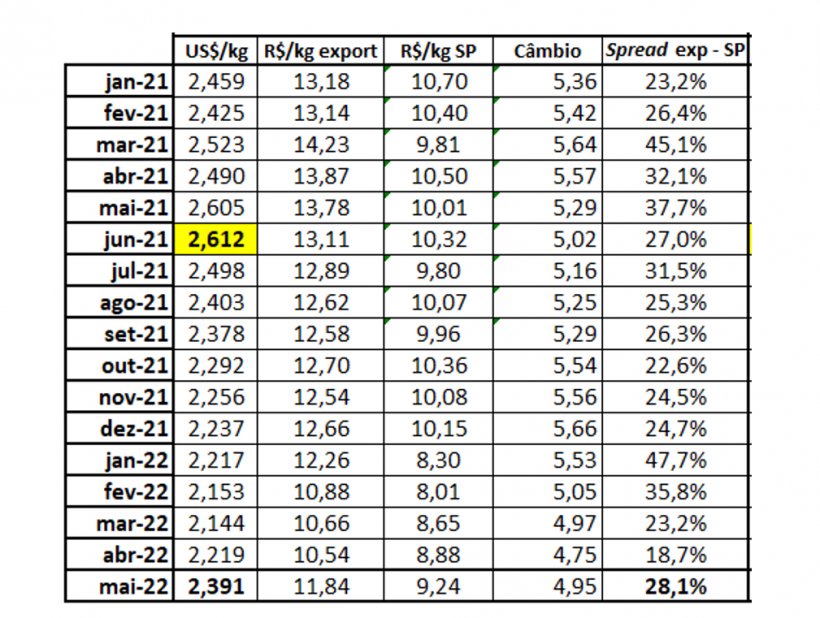

Outro alento recente do mercado de exportação foi a alta do valor médio em dólar exportado ao longo de maio, conforme demostra a tabela 3. O preço unitário da carne suína exportada, que não passava de US$ 2,3 /kg desde setembro do ano passado, em maio atingiu a média de US$ 2,391 sendo que o spread em relação a carcaça especial em São Paulo se aproximou de 30%. Com o dólar se valorizando nesta primeira quinzena de junho, há uma tendência de que a carne suína brasileira fique mais competitiva lá fora, trazendo mais atratividade para as empresas exportadoras no curto prazo.

Tabela 3. Preço médio em dólar da carne suína brasileira in natura exportada x mercado interno de carcaça especial em São Paulo, de janeiro/2021 a maio/2022. OBS: o spread é uma referência para estabelecer tendências, visto que mais de 90% das exportações de carne suína in natura são na foram de cortes. Elaborado por Iuri P. Machado com dados da Secex e CEPEA.

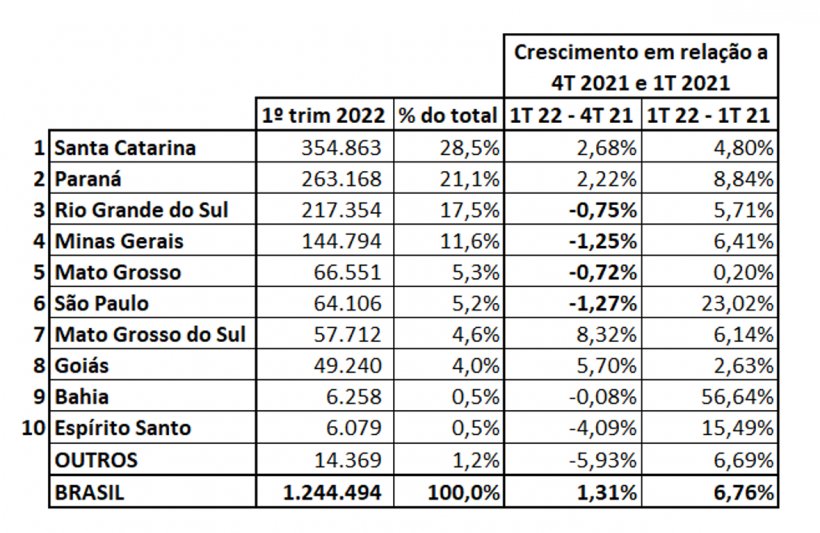

O IBGE publicou no início de junho os dados definitivos de abate do primeiro trimestre de 2022. Pouco se alterou em relação aos dados preliminares apesentados no boletim anterior. Os dados de abate (toneladas de carcaças) dos principais estados produtores e o crescimento/redução em relação a semestres anteriores estão detalhados na tabela 4, a seguir. Os três estados do sul somados representaram 67,1% do volume abatido no país.

Tabela 4. Dados definitivos de abate de suínos (toneladas de carcaças) do primeiro trimestre de 2022, nos principais estados processadores e crescimento em relação ao mesmo período do ano passado (1T 21) e ao último trimestre de 2021 (4T 21). Elaborado por Iuri P. Machado com dados do IBGE.

Com relação ao preço do suíno no mercado doméstico, depois de meses de achatamento, com reações esporádicas e tímidas das cotações, desde a última semana de maio os preços têm reagido de forma consistente e gradual na maioria das praças. Usando a Bolsa de suínos de Belo Horizonte (BSEMG) como referência, é possível visualizar melhor esta reação dos preços. A BSEMG de 02 de dezembro do ano passado foi a última em que o preço estabelecido ultrapassou os 7 reais/kg vivo, tendo como preço sugerido o valor de R$ 7,50. Ao longo das 23 bolsas seguintes (quase sete meses), o preço sugerido ou fechado oscilou entre R$ 5,20 e 7,00 ficando em R$ 6,12 na média deste longo período, sendo que, somente naquele pequeno intervalo entre o fim da quaresma e o Dia das Mães (BSEMG de 20/04, 28/04 e 05/05) a cotação atingiu 7 reais. Em 26 de maio foi retomado o viés de subida, chegando a R$ 7,30 em 09 de junho, valor acordado até o dia 23 de junho, em função do feriado de Corpus Christi. Caso esta cotação se mantenha ou aumente nas duas últimas bolsas do mês de junho (dias 23 e 30) isso pode ser, finalmente, o sinal de uma efetiva virada no mercado, com o ajuste da oferta à demanda interna de carne suína.

Custo estável aguardando a colheita (já iniciada) de safra recorde de milho

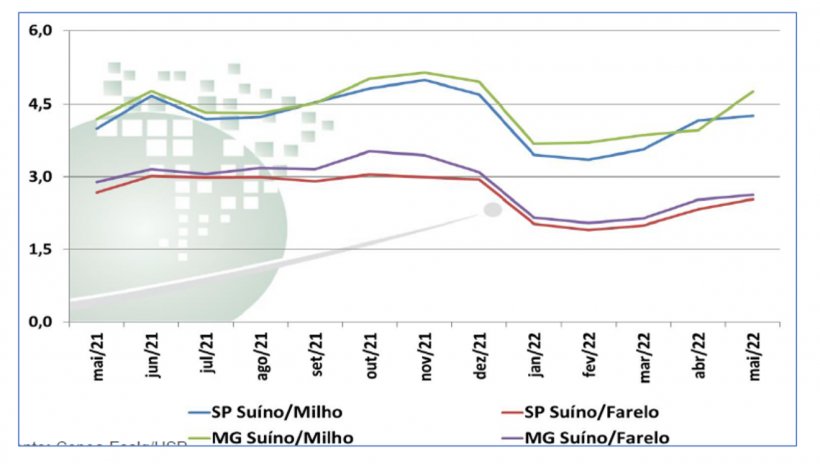

Segundo o CEPEA, o poder de compra dos suinocultores frente aos principais insumos da atividade (milho e farelo de soja) aumentou novamente em maio, sendo o terceiro mês consecutivo de avanço na relação de troca do suíno (gráfico 1). Esse cenário foi favorecido pelos aumentos nos preços médios do animal vivo e, principalmente, pelas desvalorizações dos referidos insumos.

Gráfico 1. Relação de troca (kg de suíno/kg de milho e kg suíno/kg do farelo de soja –maio/21 a maio/22 em São Paulo e Minas Gerais. Fonte: CEPEA.

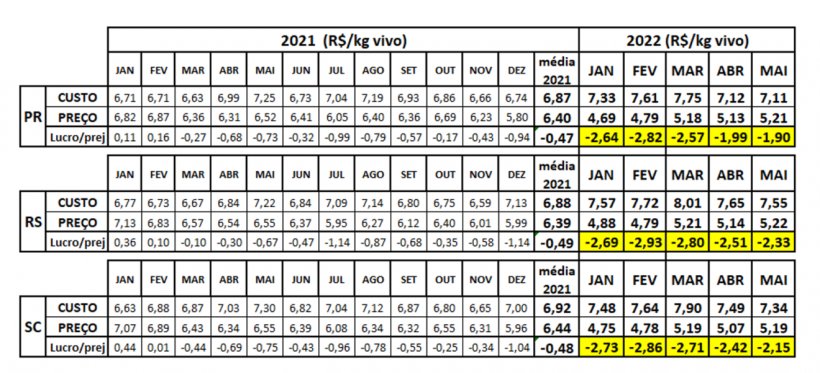

O levantamento mensal de custos, realizado pela EMBRAPA nos três estados do Sul, cruzado com as cotações médias do suíno vivo apuradas pelo CEPEA (tabela 5), demonstra que o resultado da atividade ainda é negativo, mas vem mês a mês reduzindo o prejuízo por animal abatido. A mesma tabela mostra a gravidade da crise mensurável pelos valores de prejuízo e tempo de duração da situação.

Tabela 5. Custos totais (ciclo completo), preço de venda e lucro/prejuízo estimados nos três estados do Sul (R$/kg suíno vivo vendido), em 2021 e em 2022 até maio. Elaborado por Iuri P. Machado com dados: Embrapa (custos) e Cepea (preço).

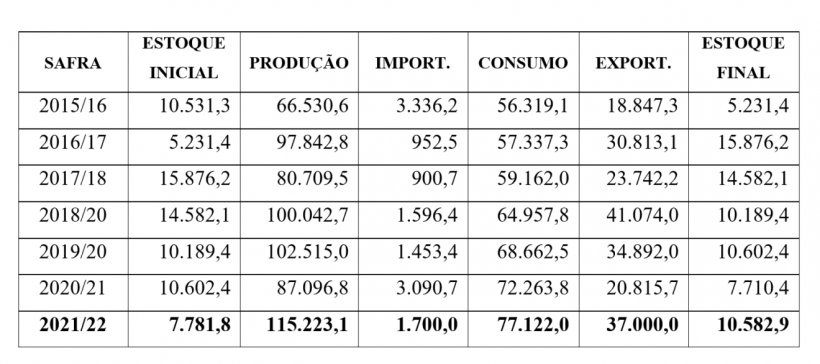

Com menos de 10% da área plantada da segunda safra de milho colhida, a expectativa de supersafra se mantém. A Conab divulgou no dia 08 o último levantamento de projeção da safra 2021/22, mantendo a previsão de safra recorde de milho, com um total de 115,2 milhões de toneladas (tabela 6), sendo 88 milhões na segunda safra, cuja colheita está em andamento.

Tabela 6. Balanço de oferta e demanda de MILHO no Brasil. Dados da safra 2021/22 atualizados em 08/06/22, sendo estoque final previsto para 31/01. Fonte: Conab.

O volume de 88 milhões de toneladas da segunda safra, previsto para ser colhido até agosto, deve pressionar as cotações do milho para baixo. Entretanto, é preciso ficar de olho no câmbio (que tem subido nas últimas semanas) e no balanço internacional de demanda e oferta de milho do segundo semestre. Em maio foram exportadas 1,16 milhão de toneladas em valor equivalente a R$ 103 a saca de 60 kg, uma diferença de quase 16 reais/saca em relação a cotação média de Campinas/SP (CEPEA), ou seja, o preço externo está atrativo para exportação. Para o presidente da ABCS, Marcelo Lopes, “Resta saber se a demanda vai crescer além do previsto pela CONAB e se as cotações externas se manterão em valores elevados. A diferença deste ano em relação a safras anteriores, além do grande volume de grão a ser colhido, é o fato de haver menor percentual da produção pré-contratado pelas tradings para exportação, e também a menor capitalização dos agricultores que têm sofrido com alta de custos nos insumos (fertilizantes, principalmente), além dos juros do setor estarem em patamares relativamente elevados. Este cenário pode determinar menos especulação e mais disponibilidade de milho efetiva para venda, determinando queda acentuada no preço do grão. Pode-se dizer que a tempestade da suinocultura continua, agora menos intensa, mas já apresenta no horizonte um céu azul, com um segundo semestre de provável recuperação do setor”, conclui.